Categoria: Empresa

Medidas para modificar la renta de los locales de negocio

Desde el pasado 14 de marzo, y durante la duración de todo el estado de alarma, han sido muchos los locales que se han visto obligados a paralizar su actividad a consecuencia de la situación en la que nos encontramos. Una situación que, más allá del impacto económico que provoca en muchos sectores, ha obligado a tener que redefinir la legislación vigente en torno a muchas cuestiones.

Entre todas ellas, es importante que tengamos en cuenta las diferentes medidas que conviene obedecer para poder modificar la renta de los locales de negocio. Una cuestión especialmente interesante para todos aquellos propietarios de un local que necesita de una ayuda para poder encontrar un equilibrio entre sus gastos y sus ingresos.

¿Qué mecanismos existen para modificar la renta durante el estado de alarma?

Son dos los mecanismos legales analógicos que pueden ser utilizados por los arrendatarios del local de negocios para suspender o aminorar el importante de la renta durante los meses que dura el estado de alarma. Es importante señalar en esta cuestión lo relacionado con el concepto de analógico. Esto quiere decir que no existe ninguna vía específica para fundamentar una petición de condonación o de aminoración de la renta del local del negocio.

Como consecuencia de esta situación, son los siguientes elementos los que se pueden solicitar su aplicación analógica:

- La aplicación del artículo 26 de la Ley de Arrendamientos Urbanos. Prevé que la vivienda sea inhabitable por unas obras acordadas por la autoridad competente. El arrendatario tendrá la opción de suspender el contrato y el pago de la renta hasta al finalización de las obras.

En el caso de arrendamientos del local, es posible asimilar esas obras acordadas por la autoridad, a la declaración del estado de alarma decretado por el Gobierno de la Nación. En ambas decisiones administrativas, se imposibilita llevar a cabo la actividad económica.

Desde este punto de vista, es posible suspender los efectos económicos del contrato de arrendamiento. Concretamente, lo referente con el pago de la renta hasta la finalización del estado de alarma.

- La aplicación del artículo 1.575 del Código Cividl prevé que el arrendatario de finca rústica tendrá derecho a una rebaja de la renta en caso de pérdida de más de la mitad de los frutos de la explotación de esa finca.

De esta compensación se desprende que pueda ser funcional para casos fortuitos, extraordinarios e imprevistos.

Como se puede comprobar, las vías existentes no son definitivas. Y tampoco puede asegurarse su correcta aplicación. No obstante, es importante tener en cuenta que la situación social y económica generada por la crisis del de la COVID 19 obligará a que los tribunales tengan que pronunciarse hasta alcanzar el acuerdo definitivo.

Desde Marquès Assesors disponemos de un equipo de especialistas para poder solventar cualquier situación que se pueda presentar durante este momento. La gran cantidad de elementos que intervienen en este tipo de situaciones requieren de ayuda profesional. Confía en nuestros especialistas y eleva tu tranquilidad a un nivel superior.

¿Es obligatorio el registro de jornada en el trabajo?

Tras la publicación del Real Decreto Ley 8 / 2018 del 8 de marzo, el registro de jornada pasa a ser obligatorio en todas las empresas. Con independencia del tamaño o de las características de la misma. La medida, enmarcada dentro de las medidas urgentes de protección social y de lucha contra la precariedad laboral en la jornada de trabajo, pretende proteger al trabajador frente a cualquier riesgo relacionado con la precariedad.

Tras la publicación del Real Decreto Ley 8 / 2018 del 8 de marzo, el registro de jornada pasa a ser obligatorio en todas las empresas. Con independencia del tamaño o de las características de la misma. La medida, enmarcada dentro de las medidas urgentes de protección social y de lucha contra la precariedad laboral en la jornada de trabajo, pretende proteger al trabajador frente a cualquier riesgo relacionado con la precariedad.

El artículo 10 del nuevo RDL modifica el artículo 34 del Estatuto de los Trabajadores, estableciendo lo siguiente: “La empresa garantizará el registro diario de jornada, que deberá incluir el horario concreto de inicio y finalización de la jornada de trabajo de cada persona trabajadora, sin perjuicio de la flexibilidad horaria que se establece en este artículo. Mediante negociación colectiva o acuerdo de empresa o, en su defecto, decisión del empresario previa consulta con los representantes legales de los trabajadores en la empresa, se organizará y documentará este registro de jornada. La empresa conservará los registros a que se refiere este precepto durante cuatro años y permanecerán a disposición de las personas trabajadoras, de sus representantes legales y de la Inspección de Trabajo y Seguridad Social”.

Una obligación que ya existía en los trabajos a tiempo parcial

La obligación del registro de la jornada, pese a que puede parecer una novedad, la realidad es que ya existía en aquellos trabajadores a tiempo parcial. Ahora, se extiende al resto de trabajadores. Concretamente, a partir del pasado 12 de mayo de 2019.

Si bien es cierto que el Real Decreto Ley no establece un modelo oficial en el que se debe registrar el horario concreto de inicio y de fin de cada jornada, existen muchas fórmulas mediante las que se puede llevar a cabo. No siendo necesario realizar una inversión extra para instalar un sistema en específico. Una hoja de Excel puede ser más que suficiente para asegurar el mejor resultado.

No obstante, sí que es importante conocer que la empresa tiene la obligación de conservar los registros durante un total de cuatro años. Éstos deben estar a disposición de los trabajadores, así como a sus representantes legales y a la Inspección de Trabajo pertinente.

Una tendencia hacia los sistemas informatizados

Pese a que no existe una obligación real a la hora de escoger el sistema que se debe llevar a cabo, por parte de Inspección de Trabajo ya se ha aconsejado que se utilice cualquier sistema informático para poder llevarlo a cabo. No siendo aconsejables el registro de la jornada sobre el papel. Puesto que no se cree que éste pueda llegar a resultar atractivo.

El incumplimiento de esta medida podrá quedar tipificada como una infracción grave en materia de relaciones laborales. Con importantes penalizaciones tanto en la actividad de la empresa como en la cuantía económica de la misma. Alcanzando los 6.250€ en función de la gravedad de los hechos.

Al mismo tiempo, el texto introduce en el artículo 11 una modificación en el artículo 7 de la Ley de Infracciones y Sanciones en el Orden Social: “La transgresión de las normas y los límites legales o pactados en materia de jornada, trabajo nocturno, horas extraordinarias, horas complementarias, descansos, vacaciones, permisos, registro de jornada y, en general, el tiempo de trabajo a que se refieren los artículos 12, 23 y 34 a 38 del Estatuto de los Trabajadores”.

El registro de la jornada en el trabajo queda presente como una medida en pro de la prevención del trabajador. Disminuyendo la precariedad y cualquier posible elemento que pueda ir en contra de la salud del trabajador.

Nou departament jurídic a Marquès Assessors

Departament jurídic, civil, legal, processal i judicial

Com ja saben, la nostra assessoria des de fa 35 anys, dona serveis en els àmbits fiscal, mercantil, comptable i laboral. Pel que fa als temes jurídics, fins ara us hem donat suport en tots els casos que heu necessitat assessorament, amb la col·laboració d’altres despatxos de la nostra confiança.

Fruit de tota aquesta experiència hem cregut oportú crear aquest any 2021 un departament propi jurídic per tal de canalitzar tots els casos des de la nostra assessoria directament. Així doncs, a partir d’ara us informem que us podrem donar tot el servei integral en els casos jurídics, tals com: gestió d’impagats, procediments monitoris, concursos de creditors, dret de família, successions, donacions, arrendaments, entre moltes altres situacions en què us pugueu trobar en l’àmbit jurídic.

Moltes gràcies per a la vostra confiança i estem al vostre costat com sempre.

Equip de Marquès.

¿Cómo afectan los ERTES a la renta de 2021?

Cuando nos acercamos a los últimos días del 2020, conviene obtener una perspectiva en torno a cómo ha sido, a nivel general, los últimos 12 meses. Desde Marquès Asessors, una de las consultas que más llevan a cabo nuestros clientes es cómo van a afectar los ERTES a la próxima declaración de la renta. Sin duda, una de las grandes preocupaciones que existen actualmente a nivel social.

Cuando nos acercamos a los últimos días del 2020, conviene obtener una perspectiva en torno a cómo ha sido, a nivel general, los últimos 12 meses. Desde Marquès Asessors, una de las consultas que más llevan a cabo nuestros clientes es cómo van a afectar los ERTES a la próxima declaración de la renta. Sin duda, una de las grandes preocupaciones que existen actualmente a nivel social.

Desde la irrupción de la COVID 19, más de cuatro millones de personas se han visto afectadas por un ERTE. Con independencia de la duración del mismo. Un motivo más que suficiente para entender la preocupación que existe a nivel social en torno a esta cuestión. Especialmente en todo lo relacionado con el impacto en la declaración de la renta.

¿Cómo tributan los ERTE’s y cuál es su impacto en el IRPF?

Como consecuencia de los diferentes ERTE’s que existen actualmente, es importante hacer una distinción en el momento de analizar su impacto en la declaración de la renta: el ERTE de reducción de jornada y el ERTE completo.

En el caso del primero, una parte del salario sigue pagado por la empresa. Así como su correspondiente retención de IRPF. La otra parte es responsabilidad del SEPE. Que incluye una retención mínima pero, en la mayoría de los casos, no suficiente.

En el caso de que se trate de un ERTE completo, es decir, cuando existe una suspensión temporal del contrato de trabajo, la prestación de desempleo corre a cargo del SEPE en su totalidad. En este caso, también se incluye la retención del IRPF. No obstante, dependiendo de cuáles sean las particularidades de cada perfil, esta retención podría llegar a ser mínima. Alcanzando, incluso, el 0%.

En ambos casos, la cantidad tributa como renta de trabajo. En este caso, ésta es responsabilidad del centro de trabajo. La otra se integra dentro del resto de las rentas de trabajo percibidas.

Su impacto en la Declaración de la Renta

El primer elemento que conviene tener en cuenta es que la prestación por el SEPE tendrá el mismo efecto que si se tratara de un pagador más. Por lo tanto, durante el presente ejercicio fiscal, los trabajadores afectados por el ERTE habrán tenido dos pagadores: su empresa y el propio SEPE.

En contra de la creencia general, tener dos pagadores no implica la necesidad de que haya que llevar a cabo un pago superior de impuestos. Esta son las condiciones en las que se tiene que presentar la declaración:

- Si se han ganado más de 22.000€ en el caso de que solo se tenga un pagador.

- Si se tiene más de un pagador, esta cantidad se reduce a los 14.000€ siempre y cuando se haya cobrado una cantidad superior a los 1.500€ del segundo pagador.

La clave para poder entender el impacto que los ERTE tienen en la Declaración de la Renta dependerá, de manera directa, de la retención del IRPF que hayamos tenido. El problema se produce cuando no se aplica esta retención, como suele ser habitual en el caso de las prestaciones por desempleo.

Por lo tanto, y siempre dependiendo de las características particulares de cada trabajador, se estima que una gran cantidad de la población que tendrá que pagar una determinada cantidad de dinero a Hacienda. La cuantía dependerá de los ingresos y de la cantidad percibida por parte del SEPE.

Inscripción previa a las ayudas extraordinarias para autónomos y microempresas

Durante la crisis provocada por la COVID 19, los diferentes organismos que se encargan de la concesión de ayudas económicas para paliar la situación que se desprende de esta pandemia permiten favorecer una recuperación económica algo más rápida de lo habitual.

Conscientes de que es un tema que suscita un gran interés, desde Marquès Assesors hemos llevado a cabo un análisis en torno a los requisitos y plazos que conviene seguir con el objetivo de poder beneficiarse de esta ayuda.

¿Cuáles son los requisitos que conviene seguir?

- Tener domicilio fiscal en un municipio de Cataluña.

- Estar en situación de alta al RETA o a una mutualidad como sistema alternativo al RETA de manera ininterrumpida, antes del 1 de octubre.

- La base imponible del impuesto sobre la renta de las personas físicas del último ejercicio disponible de la persona solicitante tiene que ser igual o inferior a 35.000 euros. En el caso de acogerse al sistema de tributación individual.

- El rendimiento de la actividad durante los primeros tres meses de 2020 no debe ser superior a los 13.125 euros.

- No haberse beneficiado de las ayudas previas relacionadas con el coronavirus, especialmente la de 2.000€ que se beneficiaron más de 10.000 autónomos.

¿Cuándo se puede llevar a cabo la solicitud?

La solicitud para acceder a las ayudas extraordinarias para los autónomos y las microempresas se tiene que llevar a cabo desde el pasado 30 de noviembre hasta el 7 de diciembre. Aprovechándose de las nuevas tecnologías, la única manera de hacerlo es a través de la vía telemática.

Es importante conocer que la llegada de la solicitud de la inscripción no otorga ninguna preferencia en el momento de otorgar la ayuda. Por lo tanto, las solicitudes se pueden presentar durante todo el plazo establecido. Con independencia del orden de las mismas. Una vez cerrado el plazo, será responsabilidad del Gobierno llevar a cabo todas las tramitaciones.

Desde Marquès Assesors contamos con una amplia experiencia gestionando este tipo de trámites. Confía en nuestros profesionales y benefíciate de todas sus ventajas.

Despido objetivo por faltas de asistencia al trabajo 2020

En España, el despido objetivo por faltas de asistencia al trabajo, o absentismo, es justificado siempre y cuando el trabajador haya faltado reiteradamente a la jornada laboral. Continua llegint “Despido objetivo por faltas de asistencia al trabajo 2020”

¿Qué función tiene un asesor tributario?

Vamos a conocer la figura del asesor tributario, cuya nomenclatura se suele asociar también a la de la asesoría fiscal. ¿Qué hace este profesional? Continua llegint “¿Qué función tiene un asesor tributario?”

Cómo se debe aplicar la subida del SMI de 2020

El nuevo pacto entre agentes sociales obliga a una nueva subida del SMI puesta en vigor en 2020 de un 5,5%, lo que supone subir de 900 euros mensuales a 950 euros al mes. Ahora bien, ¿sabemos cómo aplicar esta medida? Continua llegint “Cómo se debe aplicar la subida del SMI de 2020”

¿Qué es un asesor mercantil?

En el mundo de la asesoría y la gestoría, existen muy diversos profesionales que se encargan de diferentes especialidades. Dentro de estas últimas, hoy nos vamos a encargar de conocer al asesor mercantil. Continua llegint “¿Qué es un asesor mercantil?”

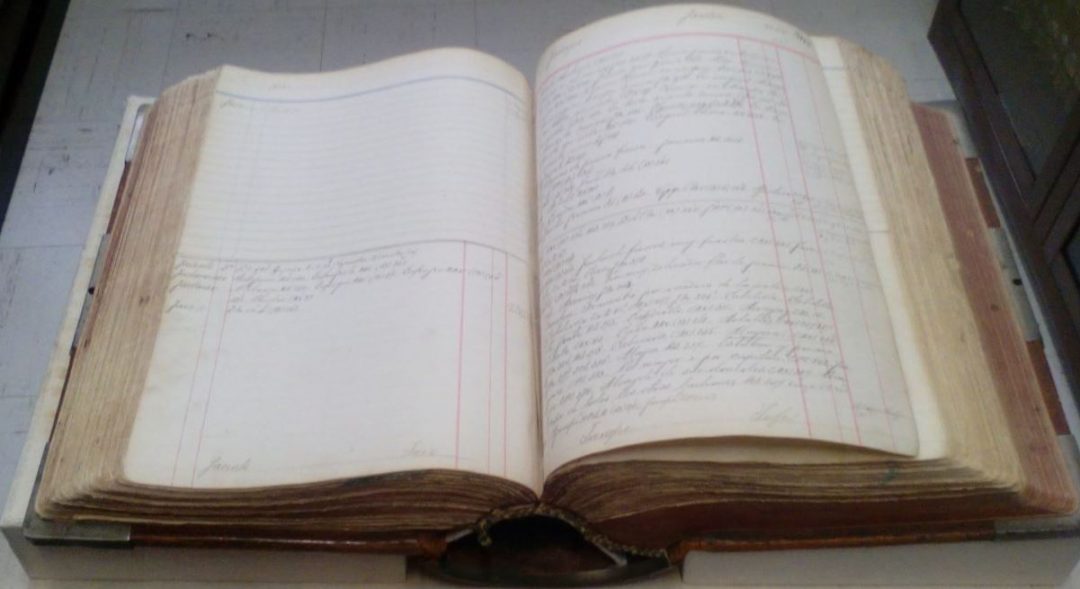

¿Qué es un libro contable?

Jamás debe faltar el libro contable en una empresa. Tanto si sabes lo que es como si no, vamos a explicar su definición, utilidad y obligatoriedad de tenerlo siempre. Continua llegint “¿Qué es un libro contable?”